动态与观点

一、概述

在证券虚假陈述纠纷中,投资者的损失赔偿范围通常以“实际损失”为基础,但需排除因市场系统性风险和非系统性风险导致的损失部分。系统性风险和非系统性风险的扣除规则旨在实现公平责任划分,避免虚假陈述行为人承担与其行为无关的损失。目前,法院通常会委托专业机构出具出具损失测算报告、系统性风险风险分析报告、非系统性风险分析报告。目前,法院常用的第三方机构分别为:上海高金金融研究院、中证资本市场法律服务中心、 深圳价值在线信息科技股份有限公司、投保基金等。

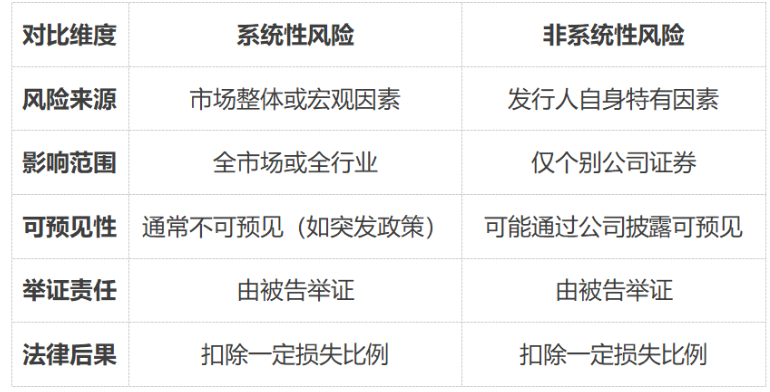

系统性风险是指由于汇率、利率等金融政策、国内和国际的突发事件、经济和政治制度的变动等所引发的系统风险,是整个市场或者市场某个领域所有参与者所共同面临的,投资者发生的该部分损失不应由虚假陈述行为人承担。核心特征为:普遍性:影响整个市场或行业,非单一证券;不可归责性:与发行人虚假陈述无关;不可分散性:无法通过投资组合规避。

非系统性风险指与特定公司、行业或事件相关的风险,而非整体市场波动导致的风险。其核心特征在于:个别性:仅影响特定公司证券;可归责性:可能与发行人虚假陈述直接相关;可分散性:通过投资组合可降低风险。

二、常见系统性风险和非系统性风险的种类

(一)系统性风险

1、宏观经济政策调整(如货币政策、产业政策变动);

2、行业周期性波动(如行业产能过剩或需求骤降);

3、国际金融市场剧烈动荡(如全球性金融危机);

4、其他系统性因素(如战争、自然灾害、疫情等)。

(二)非系统性风险

1、公司内部经营风险

管理决策失误:如重大投资失败、战略转型失误等。

财务或合规问题:例如突发性财务造假曝光(与虚假陈述无关)、高管违法违规行为等。

技术或生产事故:如生产线爆炸、核心技术泄密等。

2、行业特定风险

政策调整:针对特定行业的监管政策变化(如环保限产、反垄断调查)。

供需波动:行业原材料价格暴涨、下游需求骤降等。

竞争格局变化:新竞争者进入导致市场份额下降。

3、区域性或偶发性事件

自然灾害:地震、洪水等不可抗力事件影响特定企业生产。

法律纠纷:突发性重大诉讼或仲裁(如专利侵权纠纷)。

舆情事件:与企业经营无关的负面舆情(如高管个人丑闻)。

4、投资者个体行为风险

非理性交易:投资者基于个人判断而非市场信息作出的买卖决策。

过度集中投资:未合理分散投资组合导致的特定标的损失。

三、系统性风险与非系统性风险的对比

四、扣除规则

在司法实践中,系统性、非系统性风险的认定与扣除需遵循以下规则,法院一般委托专业机构对系统性、非系统性风险的影响出具分析报告,法院根据分析报告裁定风险扣除比例。

法律依据为:《最高人民法院关于审理证券市场虚假陈述侵权民事赔偿案件的若干规定》(2022年修订)第三十一条:被告能够举证证明原告的损失部分或者全部是由他人操纵市场、证券市场的风险、证券市场对特定事件的过度反应、上市公司内外部经营环境等其他因素所导致的,对其关于相应减轻或者免除责任的抗辩,人民法院应当予以支持。

(一)系统性风险的扣除规则

1、举证责任

由被告(发行人/中介机构)承担举证责任,需提供证据证明存在系统性风险及其对股价的影响。

常见证据包括:

市场指数波动数据(如大盘指数、行业指数同期跌幅);

宏观经济数据(如GDP增速、利率调整文件);

机构报告(如行业研究报告、国际金融组织预警)。

2、扣除方法

多元回归分析法(2022年《若干规定》推荐方法):通过建立数学模型(如资本资产定价模型CAPM),量化系统性风险对个股价格波动的贡献比例。

指数对比法:对比个股跌幅与市场指数(如上证综指、深成指)或行业指数的同期跌幅,按比例扣除系统性风险损失。

3、个案裁量法

在缺乏精确数据时,法院可结合市场整体环境、行业趋势等综合裁量扣除比例(通常需说明理由)。

4、司法实践要点

若投资者损失由系统性风险主导(如市场整体暴跌),可能全额扣除系统性风险部分;若虚假陈述与系统性风险共同作用,则按比例扣除(如扣除50%-80%)。

5、时间窗口限定

仅考虑虚假陈述实施日至揭露日期间的市场波动,避免扩大扣除范围。

6、例外情形

若虚假陈述导致个股走势严重偏离市场(如“逆市上涨”),可能减少或不予扣除系统性风险。

(二)非系统性风险的扣除规则

1、因果关系证明规则

被告(虚假陈述行为人)需举证证明非系统性风险事件与投资者损失之间存在直接、独立的因果关系。

例如,需通过事件时间点、股价波动数据、行业报告等证据,证明某次自然灾害导致公司股价下跌的具体比例。

2、风险量化方法

事件分析法:通过对比非系统性风险事件发生前后的股价变动幅度,测算其对损失的贡献度。

行业β系数法:根据公司所属行业的波动性(β值),分离出行业因素对股价的影响。

专家鉴定辅助:法院可委托专业机构对非系统性风险的影响比例进行鉴定。

3、扣除比例的裁量原则

若无法精确量化,法院可基于“比例原则”进行酌定扣除(如扣除10%-30%)。

多个非系统性风险叠加时,需综合考量各因素的作用力,避免重复扣除。

4、司法实践中的限制

非系统性风险的扣除不得与系统性风险重复计算。

若虚假陈述行为本身加剧了非系统性风险的影响(如隐瞒重大诉讼),则相关风险不予扣除。

五、典型案例参考

(一)系统性风险扣除案例

1、方正科技案(2018):

法院采用“同步指数对比法”,对比个股与行业指数跌幅,扣除70%系统性风险。

2、大连控股案(2020):

结合多元回归模型,认定市场整体下行导致50%损失,扣除相应比例。

(二)非系统性风险不扣除案例

1、康美药业案(2021):

法院认为公司财务造假导致的投资者损失与自身经营风险无关,仅扣除10%系统性风险,未涉及非系统性风险扣除。

2、五洋债案(2020):

发行人主张“行业周期性风险”为非系统性风险,法院未予支持,认定损失全部由虚假陈述导致。

(三)非系统性风险扣除案例

1、某医药公司虚假陈述案:法院认定某次药品召回事件(与虚假陈述无关)导致股价下跌20%,相应部分损失由投资者自行承担。

2、某科技公司财务造假案:因公司同时遭遇核心技术人员离职(非系统性风险),法院酌定扣除15%的损失比例。

总结

系统性、非系统性风险的认定与扣除是证券虚假陈述纠纷中的核心争议点之一。其规则设计需平衡投资者保护与公平责任原则,既要防止虚假陈述行为人逃避责任,也要避免其承担非因自身行为导致的损失。未来,随着金融量化技术的发展,风险扣除的精准性有望进一步提升,但司法裁量中的“合理比例”原则仍将发挥重要作用。

*以上仅代表作者个人观点并不代表机构和平台的观点